عندما ألمح حاكم مصرف لبنان رياض سلامة، في إطلالته التلفزيونية الأخيرة، ورداً على سؤال يتعلق بمستقبل المصارف اللبنانية، الى أنّ هذه المصارف قد تُقلّص نشاطها في الخارج، وتعود للتركيز على السوق المحلي، لم يكن هذا الكلام مجرّد تكهُّن، بل واقعاً لا مفرّ منه في المرحلة المقبلة.

قبل الأزمة التي ظهرت بوادرها في منتصف 2019، وتوضّحت أكثر بعد 17 تشرين الاول 2019، كانت المصارف الكبيرة لا تزال تتجّه نحو توسعة أعمالها في الخارج، انطلاقاً من ركيزتين:

أولاً – حجم القطاع الذي أصبح أكبر من السوق المحلي، وكان لا بدّ من التوسّع للإفادة من هذا الحجم، لتوظيف الاموال الموجودة في المصارف، والتي لا يستطيع الاقتصاد اللبناني استيعابها.

ثانياً – تنويع الاستثمارات وتوزيع المخاطر لضمان استمرار ارتفاع الارباح، وخفض مستوى خطر الانكشاف على سندات الدين اللبنانية، من خلال تكبير حجم الاعمال في الخارج.

من خلال الأرقام الأخيرة التي سجّلتها المصارف التي تملك امتدادات خارجية، يتبيّن انّ هذه الخطة نجحت جزئياً، رغم المطبات التي واجهها التوسّع في دول المنطقة. ومن سوء طالع البنوك، انّ لعنة الأزمات والتوترات والحروب لاحقتها في أكثر من دولة. من سوريا الى العراق الى اربيل وصولاً الى مصر وتركيا…

ومع ذلك، أظهرت النتائج الأخيرة انّ المصارف اللبنانية نجحت في تحصين انتشارها الخارجي، ورفعت نسبة الأرباح المتأتية من الوحدات الممتدة الى ما وراء الحدود، والتي وصلت الى اكثر من 30 في المئة، من مجموع الارباح، كما هي الحال مع بنك عوده الأكثر توسعاً في لائحة المصارف.

اليوم، وبعدما كانت خطة الانتشار في الخارج تقضي بأن تتمكّن المصارف الكبيرة من الصمود والاستمرار في حال تعثّرت الدولة اللبنانية في سداد ديونها، تبدّلت الخطة، وصار المطروح التضحية بالوحدات الخارجية من خلال بيعها، والعودة الى حدود الوطن الصغير. لماذا هذا التبديل؟ وهل الهدف جمع الاموال لاستخدامها في مواجهة أزمة الداخل؟

في الواقع، هناك سببان أساسيان وراء تغيير الخطة باتجاه التقوقع في الداخل:

اولاً- صحيح أنّ قسماً من الوحدات المصرفية في الخارج تعمل بنوع من الاستقلالية المالية النسبية عن المصرف الأم، وتخضع للأنظمة النقدية والمالية في الدولة التي تتواجد فيها، وبالتالي، لا خطر مباشراً عليها جرّاء ما يجري في لبنان، لكن ذلك لا يمنع انّها ستتاثّر حُكماً بوضعية القطاع في لبنان، على الأقل لجهة السمعة والثقة، بحيث انّ تعاطي العملاء والمؤسسات المالية مع هذه الوحدات سيتاثّر سلباً بهذا الواقع. وبالتالي، ومع الوقت، لا يمكن لهذه الوحدات ان تنمو وفق ما هو مقدّر لها في الاوضاع الطبيعية. وهذا يعني انّها مع الوقت قد تبدأ بخسارة قيمتها التجارية. لذلك، بات من مصلحة البنوك، وبصرف النظر عن أوضاعها في لبنان في المستقبل، الاسراع في بيع هذه الوحدات قبل أن يتراجع سعر بيعها مع الوقت.

ثانياً – انّ وضعية المصارف تحتّم الاستعداد لمواجهة المرحلة الداخلية المقبلة، والتي تتطلّب مبدئياً التحضير لثلاثة احتمالات، أولها إعادة الرسملة، وثانيها عمليات الدمج وثالثها إشراك رساميل أجنبية في القطاع.

في هذا السياق، سوف تضطر المصارف الكبيرة الى استيعاب الصغيرة غير القادرة على الصمود. ومن غير المستبعد قيام اندماجات بين وحدات كبيرة، وعلى عكس ما كان يحصل في السابق، لإيجاد مجموعات يسمح حجمها باستيعاب عمليات الدمج مع المصارف المتوسطة والصغيرة.

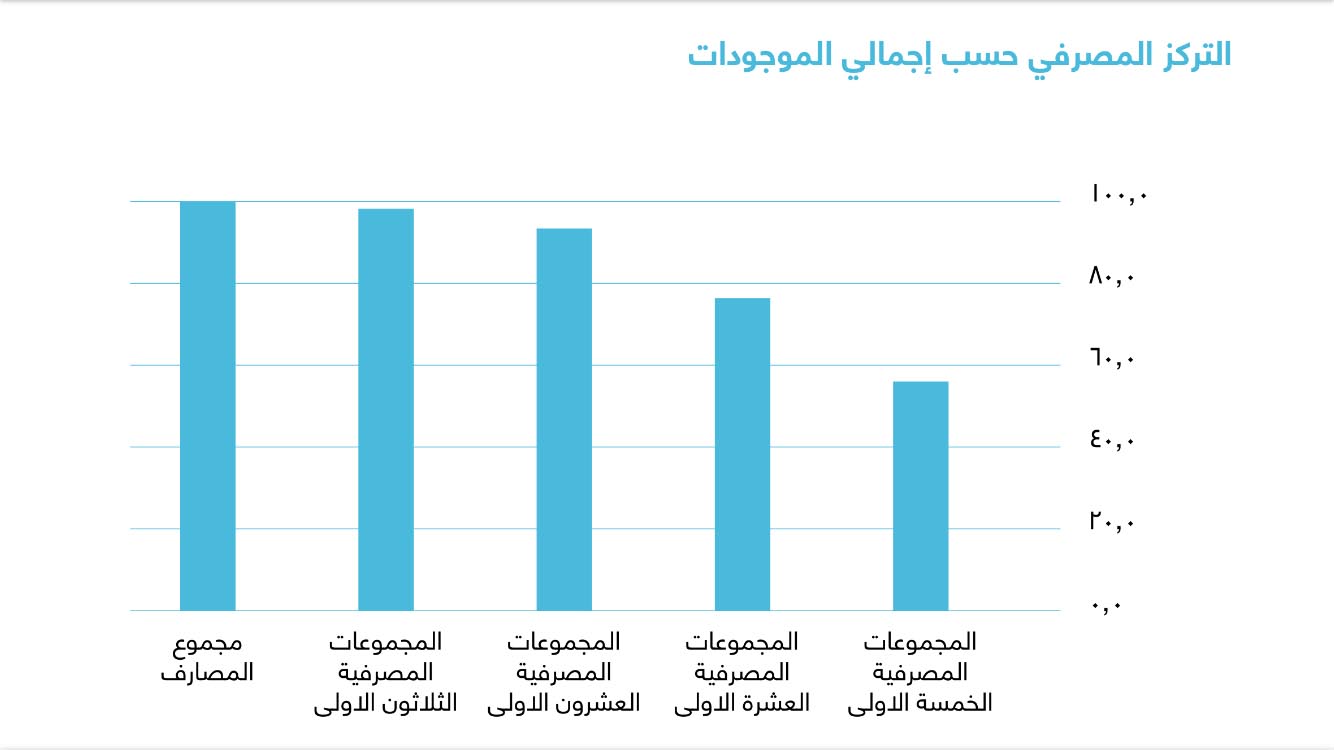

وستكون عمليات الدمج أصعب من الماضي، بسبب الاوضاع المالية للمصارف، وبسبب غياب الدعم والحوافز التي كان يقدّمها مصرف لبنان في مثل هذه الحالات. ومن خلال مراقبة لائحة حجم المصارف، يتبيّن انّ 10 أو11 مجموعة مصرفية تمتلك القسم الاكبر من السوق، وبالتالي، هي مرشحة لاستيعاب ما تبقى من مصارف صغيرة ومتوسطة. (جدول رقم 2 و3)

الى ذلك، قد تضطر المصارف الى إعادة الرسملة، ولن تنجح في ذلك من دون إدخال مستثمرين جدد الى القطاع. وهنا قد يكون من المفيد جذب مستثمرين من مصارف عالمية، والسماح بتملّكهم لنسبٍ كبيرة من الاسهم، وليس مجرد نسبة رمزية كما هي الحال اليوم مع بعض المصارف اللبنانية. ولكن الأهم تسليم القرار الإداري الى المستثمرين الاجانب الاخصائيين في العمل المصرفي.

وهذا الامر مهم، ليس لأنّ الادارات اللبنانية غير ناجحة، بل لانّ استعادة الثقة تحتّم هذه النقلة. واقعياً، وبصرف النظر عن المواقف الشعبية المفهومة، أثبتت ادارات المصارف اللبنانية انّها ناجحة في الاجمال، وتعاطت بمهنية مع معظم الاستحقاقات، وأكبر دليل نجاح هذه الادارات في التوسّع، ومنافسة المصارف الاجنبية خارج لبنان. ولكن، ولأنّ الثقة تزعزعت،لا بدّ من فترة انتقالية لاستعادة هذه الثقة من خلال التغيير.

وهذا الامر ينطبق على الدولة اللبنانية نفسها، التي تحتاج الى رعاية أجنبية (صندوق النقد مثلاً) لكي يستعيد العالم ثقته بأي خطة إنقاذية تضعها للتنفيذ. مع فارق، انّه لا يمكن القول الامر نفسه عن الإدارة اللبنانية. هذه الادارة، وبعكس الإدارات المصرفية، كانت فاشلة بامتياز، وهي المسؤولة الاولى، والمقصود هنا الادارة السياسية ومن بعدها كل الادارات الرسمية، عن أزمة انهيار الوضعين المالي والاقتصادي في البلد.

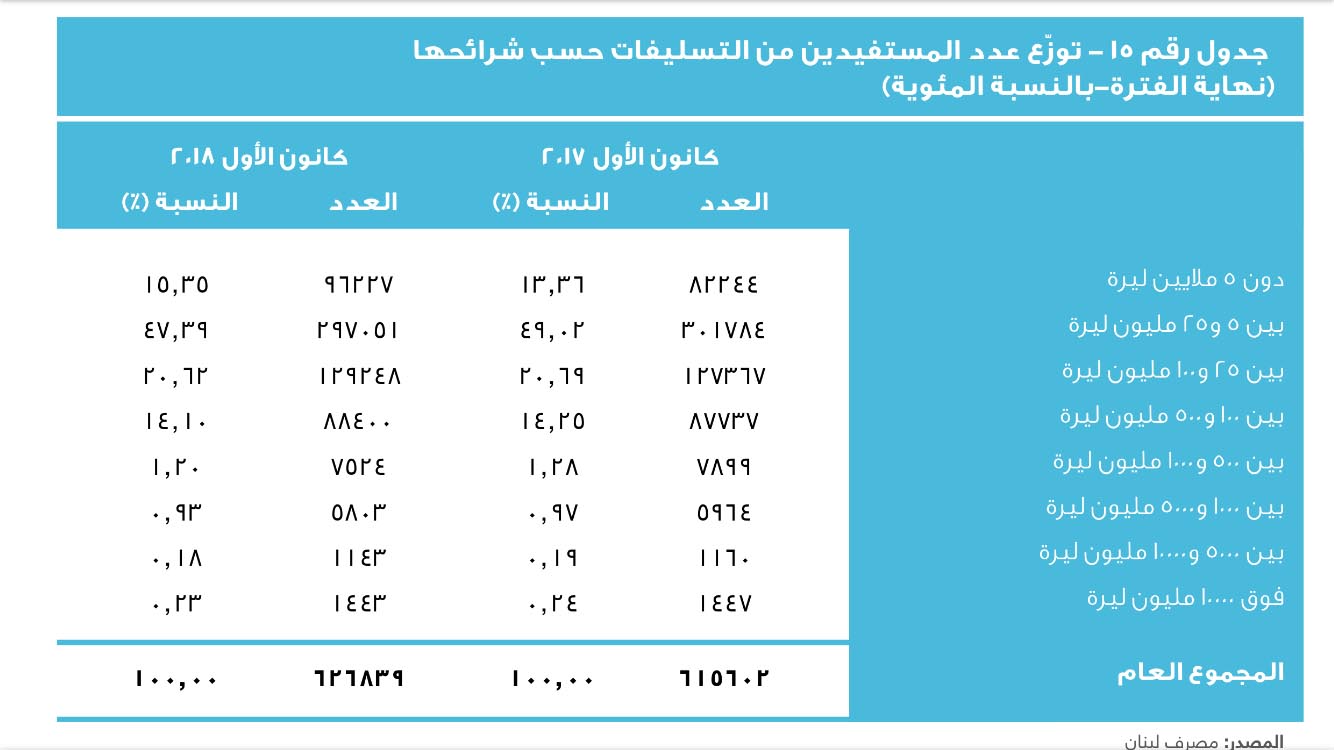

يبقى موضوع الديون الهالكة التي ينبغي ان تواجهها المصارف. هذه الديون قد تتحوّل الى كارثة اذا طال الوقت قبل بدء خطة الانقاذ. ويتبيّن من الارقام الرسمية، انّ نوعية هذه القروض تنطوي على مخاطر الانتقال من ديون جيدة الى ديون هالكة بنسب كبيرة. خصوصاً انّ القسم الاكبر من هذه الديون يتمركز في يدي فئة صغيرة، وفي قطاعات مُهدّدة اكثر من سواها، كما هي حال القطاع التجاري، وقطاع البناء والقروض السكنية.

في النتيجة، سيضطر القطاع المصرفي الى التقوقع داخل الحدود اللبنانية، لمواكبة مرحلة صعبة ودقيقة في الخروج من النفق، والذي سيستغرق سنوات عدة، هذا اذا بدأ الخروج في وقت منطقي ومقبول.