لم يكن أداء القطاع المصرفي في العقود الماضية مبنياً على إدارة المخاطر. لم يكن همّه تطبيق نموذج للأعمال يوازن بين المخاطر والأرباح، بل قام بوضع الجزء الأكبر من أمواله، وهي ملك للمودعين، في يد مصرف لبنان بدافع الربح السهل والسريع والسخيّ الذي كان يقدّمه «المركزي». لم يكترث لتركّز المخاطر. هذا ما أدّى في نهاية الأمر إلى تبديد مليارات الدولارات العائدة للمودعين. ليس ذلك فقط، بل فوّت فرصة تمويل القطاع الخاص بهدف التنمية وتنويع مخاطر توظيف الأموال

من خلال انخراطه الإرادي والطوعي في نموذج تمويل مصرف لبنان والدولة، تحمّل القطاع المصرفي اللبناني خسائر غير مسبوقة. فقد كان هذا النموذج يمنح أرباحاً هائلة للمساهمين على حساب المخاطرة بأموال المودعين. تفادي الأمر، كان ممكناً لو قررت المصارف أن تتبع نموذجاً واضحاً لإدارة المخاطر، يسهم في تقليص احتمالات الخسارة. إلا أن اختيارها كان متهوّراً ومبنياً على الجشع.

إدارة من أجل الخلاص

ما هي إدارة المخاطر؟ لماذا يُعتبر اتباعها مساراً ضرورياً في القطاع المصرفي؟

يُعدّ تحديد المخاطر من أهم جوانب الاستثمار في الأسواق المالية. وخصوصاً عندما يتعلّق الأمر بتوظيفات القطاع المصرفي. فهذا القطاع، بطبيعته، هو مجرّد وسيط يمنحه القانون القدرة على تملّك أموال الزبائن – المودعين وتوظيفها. هؤلاء يأتمنون المصارف على أموالهم، وهم يعتقدون أنها محمية بشكل ما، بالقوانين وبالأصول والضوابط التي ترعى عمل القطاع المصرفي. والمصارف لا تلعب هذا الدور بشكل اعتباطي. على الأقل، هذا ما تفرضه قواعد العمل المصرفي المتعارف عليها عالمياً، إلى جانب القوانين والأصول التي تسهر على تطبيقها الجهات الناظمة والمراقبة مثل مصرف لبنان ولجنة الرقابة على المصارف.

من أهم قواعد العمل المصرفي، هي إدارة المخاطر. فعندما تتملك المصارف الودائع من الجمهور، تعمد إلى استثمارها في السوق على شكل قروض للقطاع الخاص، وتوظيفات في أدوات مالية في المصارف المركزية أو في السوق (تبعاً لما هو مسموح من الجهات الناظمة وما هو ممنوع). قواعد إدارة المخاطر تحتّم إخضاع هذه الاستثمارات لدراسة محكمة تتضمن مجموعة المخاطر التي يمكن أن تصيب هذه الاستثمارات واحتمالات الربح والخسارة. فإلى جانب مخاطر تقلّبات العملة، هناك مخاطر السداد، وغيرها مما يرفع احتمالات الخسارة في رأس المال، أي في الأموال التي تلقّتها المصارف من الجمهور كودائع. بهذا المعنى، يبدو واضحاً أنه لا يمكن إدارة المخاطر من خلال تركّز الاستثمارات أو التوظيفات بل يجب توزيع المحفظة الائتمانية لتقليص درجة الخطر التي يمكن أن تصيب هذه الأموال. وهذه القاعدة تفرض اختياراً مدروساً لعملية توظيف الأموال سواء بين القطاعين العام والخاص، أو بين مختلف القطاعات الخاصة أيضاً. تختار المصارف القطاعات التي ستركّز على إقراضها ثم تختار المقترضين على أساس تاريخهم الائتماني.

هناك عامل آخر يعتمد عليه قرار توظيف الأموال أو استثمارها، هو «العائد». ففي حالة إقراض القطاع الخاص، فإن الفوائد المكتسبة من القرض هي «العائد». عملياً، الفائدة أيضاً تتعلّق بمستوى مخاطر الإقراض. فكلما ارتفع حجم المخاطر، كان معدّل الفائدة أعلى.

كل هذا الموضوع يقوم على توازن يجب أن يجده كل مصرف، وهو الحصول على أرباح رأسمالية مقبولة من دون التعرّض لمخاطر تفوق الخطوط الحمر.

بالنسبة إلى الشركات المالية، الإدارة الجيدة للمخاطر هي الفرق بين البقاء على قيد الحياة بشكل مربح والهلاك في حالة الإفلاس. بحسب توبياس أدريان، في ورقته التي نشرها صندوق النقد الدولي تحت عنوان «إدارة وتنظيم المخاطر»، فإنه في النظام المالي المعقّد والمترابط اليوم، تُعدّ إدارة المخاطر بشكل جيّد، هي الفرق بين حصول أزمة ماليّة غير منظّمة تؤثّر على الاقتصاد الكلّي، وبين خروج منظّم للأطراف الضعيفة في السّوق من دون حصول أزمة كبرى أو التأثير على الاقتصاد. «فعلى مرّ السنين، قام القطاع المالي بالاستثمار بشكل كبير في تطوير وتنفيذ تقنيات تسهّل عملية تحديد المخاطر وقياسها وتقليصها، ما يعني بشكل عام إدارتها» يكمل أدريان.

هذا الأمر استمرّ لاحقاً، خصوصاً بعد أزمة عام 2008 التي أوصلت النظام المالي العالمي إلى وضع حرج، ما أدّى إلى تطوير معايير إدارة المخاطر واتّباعها من قبل المصارف المركزية العالمية. فالسنوات التي سبقت الأزمة كانت مشوبة باستهتار جماعي لتراكم المخاطر عبر النظام المالي العالمي، إذ بدت البيئة الاقتصادية العالمية حميدة حتى درجت شعارات من نوع «الاعتدال العظيم» أو «الاستقرار العظيم». فقد كان التضخم منخفضاً ومستقراً بشكل عام، بينما أدّى النمو الاقتصادي القوي إلى خفض البطالة إلى مستويات منخفضة. إلا أن هذا الأمر تغيّر، بعدما تبيّن أن المخاطر التي كانت المؤسّسات المالية معرّضة لها مرتفعة جداً، وهو ما ظهر بشكل واضح في الأزمة وأسبابها. تمّت معالجة هذه الأمور في مؤتمر بازل 3، الذي وضع معايير جديدة لإدارة المخاطر اتّبعتها المصارف المركزية في العالم.

وهم الاستثمار الآمن

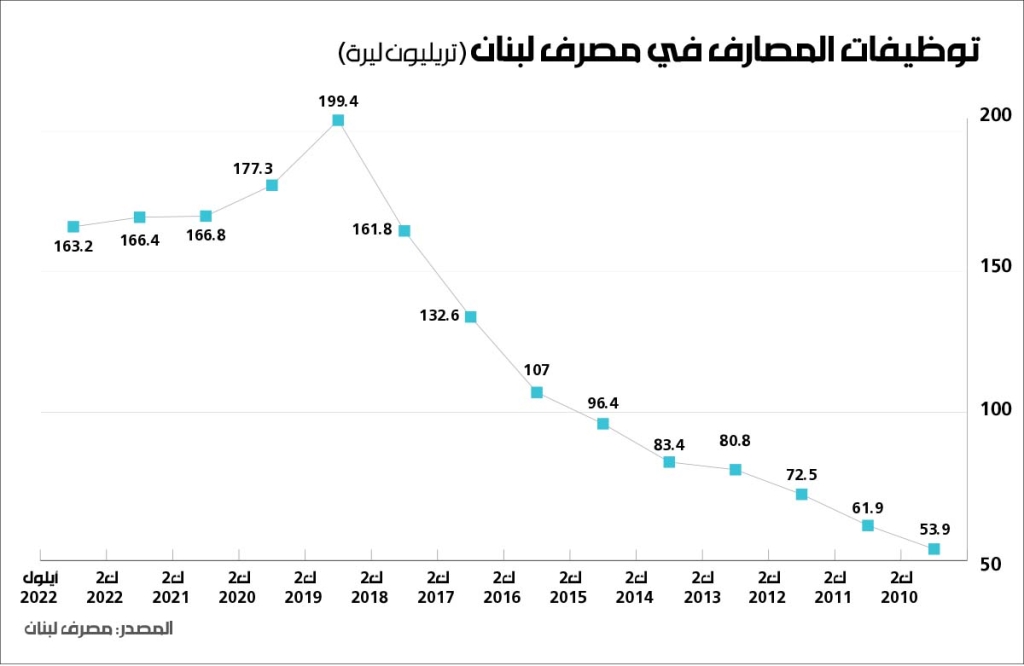

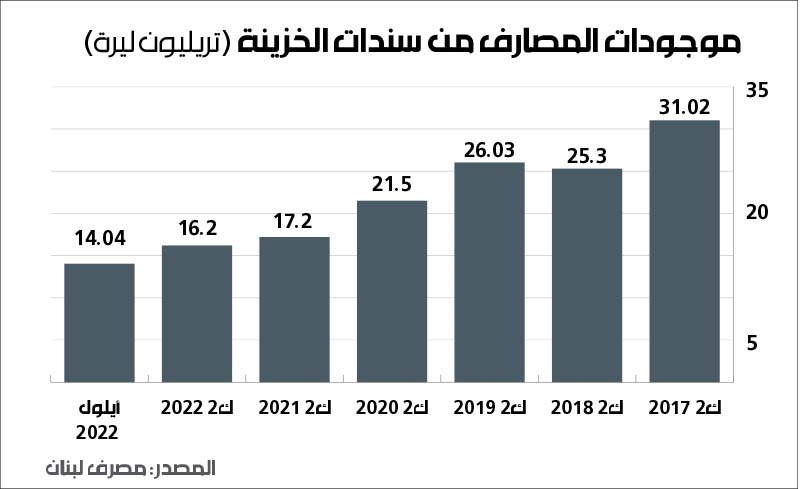

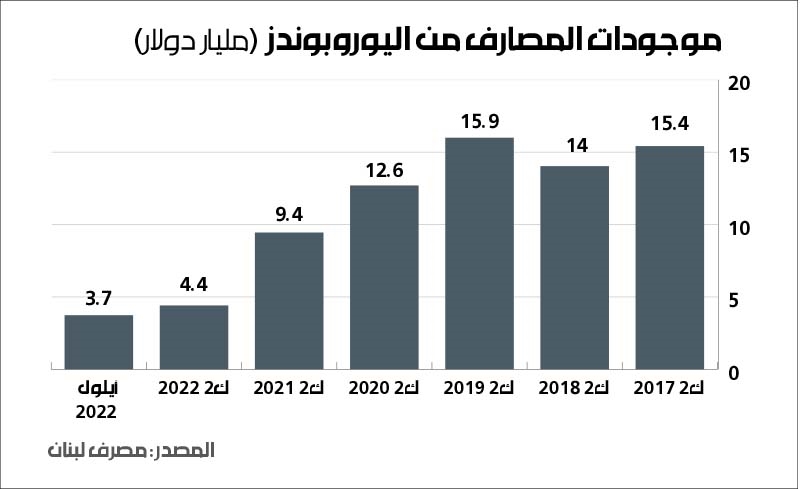

في الواقع، فضّلت المصارف اللبنانية، عن قصد، الاستثمار في إقراض مصرف لبنان والحكومة. مثّل هذا الأمر نهجاً اتبعه القطاع منذ عقود، لكنه كان أكثر وضوحاً في منتصف العقد الماضي مع دخول القطاع المصرفي في لعبة الهندسات المالية التي ولّدت خسائر هائلة للقطاع، في مقابل أرباح خاصّة له.

لم يكن قرار الاستثمار في أدوات القطاع العام المالية مبنياً على دراسة للمخاطر مقابل الأرباح. فقد أصبح معروفاً أن هذا النموذج كان قائماً على «بونزي»، أي أن ما يدخل إليه من أموال غير قابل للاسترداد، بل هو بحاجة إلى استقطاب المزيد من الأموال للاستمرار في دفع الفوائد التي تنتفخ بشكل مستمرّ أيضاً. ومن المعروف أيضاً، أن المصارف اللبنانية كانت تعلم جيداً ماهية هذا النموذج، وبالتالي تعرف أن مخاطر الاستثمار فيه كانت مرتفعة جداً. هذا يعني أن قرار إقراض القطاع العام كان قراراً قائماً على جني الأرباح الآنية فقط، من دون النظر إلى أي نوع من أنواع إدارة المخاطر. لقد كان الدافع الأساسي واحداً فقط: الطمع.

مخاطر محدودة

ففي مقابل هذا السلوك النمطي في الاستهتار بإدارة المخاطر، تبيّن بعد الأزمة أن مخاطر إقراض القطاع الخاص لم تكن أكبر من مخاطر إقراض الدولة، بل ربما بالعكس. فحتى الآن تبلغ قيمة القروض المصنّفة بحسب المعايير المحاسبية «غير عاملة»، نحو 40% من محفظة المصارف الائتمانية للقطاع الخاص. تصنّف هذه القروض تحت اسم «غير عاملة» بعد مرورها بعملية تصنيف للتعثّر اللاحق بها مؤلّف من درجتين. فالمعايير المحاسبية الدولية تفرض اتخاذ مؤونات بنسبة معينة تجاه كل درجة من درجات التعثّر وصولاً إلى الدرجة الثالثة، أي القروض غير العاملة. وهذا الأمر يفترض أن ينطبق على كل توظيفات المصارف بما فيها الأموال التي وظّفتها لدى مصرف لبنان. إلا أن هذا الأخير قرّر في لحظة ما بعد الانهيار، حماية للمصارف، وقف العمل بالمعايير المحاسبية الدولية حتى لا تظهر حقيقة الجشع الذي انتاب المصارف في سعيها للفوز بأموال رخيصة وسهلة من مصرف لبنان، وحتى لا يظهر أيضاً أنه غضّ النظر عن ممارساتها.