أكد تقرير صادر عن البنك الدولي أنه بتاريخ آب 2022، فإن 72% من الأصول المصرفية اللبنانية هي في الأوراق المالية السيادية، منها 64% لدى مصرف لبنان على شكل ودائع، في حين أن الـ8% المتبقية هي في الأوراق المالية الحكومية (سندات الخزينة واليوروبوند) مطالبات على القطاع العام. كان سمح مصرف لبنان رسمياً بالسحب التدريجي للودائع، وهو مؤشر ليلرة نتج عنه هيركات على الودائع يتراوح بين 60 الى 80%. وأشار التقرير الى أنه وخلال الأشهر السبعة الأولى من عام 2022، انخفضت ودائع العملاء لدى البنوك التجارية بنحو 5.5 مليارات دولار، أي بنسبة 5% بالإضافة الى انخفاض بنسبة 7% (9.6 مليارات دولار في 2021، و12.5% أي 19.8 مليار دولار في 2020. ومع ذلك فإن 80% من التزامات البنوك هي ودائع خاصة (بانخفاض من 90% في بداية الأزمة). وفي ما يلي أبرز ما جاء في التقرير أيضاً:

تركّز هائل للودائع في حسابات قلّة قليلة

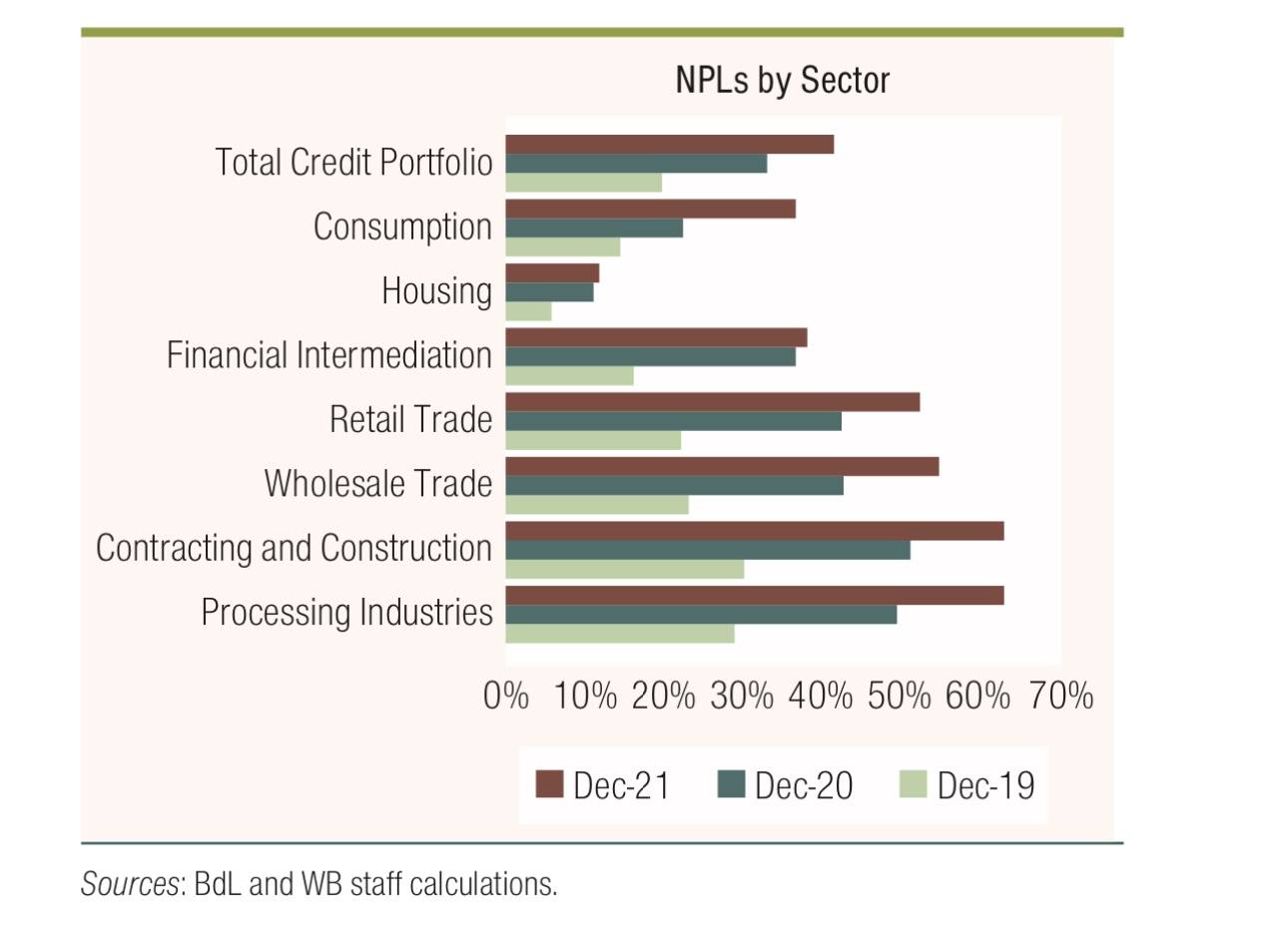

قبل الأزمة كانت الودائع مركّزة، حيث إن 50% من الودائع في النظام المصرفي اللبناني يملكها 1% من المودعين. أي أن القيمة الهائلة للودائع تعود الى عدد قليل من الأفراد ذوي الملاءة المالية العالية (0.01% من المودعين يملكون 20% من الودائع). وبعد الأزمة، فمن المرجّح أن تكون الودائع أكثر تركيزاً بسبب خطة الليلرة (تقليص المديونية التراجعي للقطاع المالي)، التي أثقلت كاهل المودعين الصغار والمتوسطين بشكل غير متناسب. كما تقلّصت محفظة الائتمان المحلية في 2022 بمقدار 4.4 مليارات دولار كما في نهاية تموز. هذا بالإضافة الى انكماش قدره 12.9 مليار دولار في عام 2021 ما يرفع إجمالي انكماش الائتمان الى نحو 53% منذ بداية الأزمة في عام 2019.

الإلتزامات الخارجية والتضييق الدولي

وقد سمح الاقتراض من مصرف لبنان للمصارف التجارية بسداد الالتزامات تجاه المصارف المراسلة، من أجل الاحتفاظ بالروابط مع النظام المالي العالمي. وخفضت المصارف الأجنبية انكشافاتها على المصارف اللبنانية بمقدار النصف خلال الأعوام الثلاثة الماضية بينما عمدت الى تضييق الشروط على خطوط اعتمادات التجارة المتبقية مع ضمانات 100%. وفي نهاية آب 2022، بلغت ودائع والتزامات البنوك التجارية لدى المؤسسات المالية غير المقيمة 4 و4.4 مليارات دولار على التوالي مقارنة ب 4.6 و4.9 مليارات دولار في كانون الأول 2019.

من التوسع إلى الإنكفاء

وانسحبت البنوك اللبنانية من قبرص والعراق، ما يمثل علامة فارقة أخرى في عكس اتجاه توسّعها الدولي والإقليمي. ومن المقرر أن تنهي تسعة بنوك عملياتها في قبرص إثر طلب من البنك المركزي القبرصي لضمان ودائعها بالكامل. وكجزء من استراتيجيتها للتوحيد منذ عام 2019، بدأت أيضا البنوك اللبنانية الانسحاب من السوق العراقية وذلك بالاستناد الى تقارير إعلامية.

أسفر التأخير في تنفيذ حلول مصرفية هادفة ومنصفة الى سلسلة من المداهمات المصرفية. حيث عمد المودعون المطالبون بالوصول الى ودائعهم، الى اقتحام المصارف في مناسبات عديدة. وفي المقابل أغلقت المصارف أبوابها في تشرين الأول وحصرت خدماتها بالصرّاف الآلي وعن طريق أخذ مواعيد مسبقة.

الأزمة أكبر من الإنقاذ

إن القطاع المالي اللبناني أكبر من أن يسمح له بالإنقاذ بسبب حجم الميزانية العمومية والخسائر التي ينطوي عليها. إذ تنبع الخسائر في القطاع المالي في المقام من: أولاً «الدولة» التي تتخلّف عن سداد دينها العام (اليوروبوندز). وثانياً البنك المركزي الذي لديه 60 مليار دولار أي 259% من الناتج المحلي في صافي احتياطيات سلبية من النقد الأجنبي. وهو الى حد بعيد أكبر احتياطي سلبي لجميع البنوك المركزية في جميع أنحاء العالم. وثالثاً، خسائر كبيرة في محفظة ائتمان القطاع الخاص ما جعل النظام المصرفي الكبير الحجم معسّراً مقابل حقوق الملكية ما قبل الأزمة البالغة 22 مليار دولار ويقدّر إجمالي خسائر القطاع المالي بنحو 72 مليار دولار أي 311% من الناتج المحلّي.

أوجه الشبه بأزمات دولية

وبالنظر الى حجم خسائر الميزانية المصرفية العمومية، فإن الأزمة المالية اللبنانية تحمل أوجه تشابه مذهلة مع الأزمة المالية في عام 2008 في ايسلندا (أكبر من أن يتم إنقاذها)، وهي بعيدة كل البعد عن حالة ايرلندا (أكبر من أن تفشل). فمع وجود قطاع مصرفي يبلغ حجمه عشرة أضعاف حجم الناتج المحلي، ويعتمد بشكل كبير على الاقتراض من الخارج، توصلت الحكومة الايسلندية الى عدم وجود وسائل لإنقاذ قطاعها المالي وبالتالي سمحت لبنوكها أن تفشل. وفي المقابل استخدمت المال العام لحماية الاقتصاد المحلي وحماية الرعاية الاجتماعية فيه. من ناحية أخرى، ضمنت ايرلندا التزامات البنوك الستة الرئيسية الفاشلة في البلاد حيث ضخّت ما يقرب من 46 مليار يورو (30% من الناتج المحلي الإجمالي) في العامين الأولين، ولم تستطع تأجيل الاستحقاق المحتوم، حيث أدّت عمليات الإنقاذ هذه الى تضخم ديونها الوطنية، وتكبّدت تكاليف مالية كبيرة وتطلبت نشر سيولة وافرة كما أثرت سلباً على ثقة المستثمرين.

أصول الدولة وكيفية استخدامها

إن أصول لبنان الحالية والمستقبلية والتي تعود ملكيتها الى عموم اللبنانيين غير كافية لتعبئة خطة إنقاذ القطاع المالي، وسوف تكون بعيدة كل البعد عن استعادة الملاءة المالية والسيولة. ولا تساوي الأصول المملوكة للدولة والعقارات العامة سوى جزء بسيط من الخسائر المالية المقدّرة. ويقدر صندوق النقد الدولي (2014) أن الإيرادات من الغاز الطبيعي السائل تبلغ في ذروتها 4% من الناتج المحلي الإجمالي بموجب ملف تعريف الإنتاج الأساسي، ما يقلل من التوقعات بأن هذه الإيرادات (البعيدة) كافية لتغطية خسائر القطاع المالي.

وعلاوة على ذلك، فإن إدارة الثروة الهيدروكربونية المحتملة تتوقف على الحوكمة الكافية والاطر التنظيمية التي لم يتم إنشاؤها بعد. في سياق نظام تقاسم السلطة الطائفي الذي يشوبه استيلاء النخبة، وهو في أزمة عميقة. وبالتالي، فإن خيارات الإنقاذ غير الكافية هذه لا تقلل من الروافع المالية والمجازفة التي يتحمّلها القطاع المصرفي. إن عجز البنوك عن بدء الإقراض وسط ازمة ائتمان طويلة الأمد يضر بآفاق تعافي الاقتصاد.

تشكل عملية إنقاذ القطاع المالي تحويلاً من دافعي الضرائب الى مساهمي القطاع المالي وكبار المودعين ما يجعلهم كأفراد، مرة أخرى مالكين للأصول المربحة.

كبار المودعين استفادوا من الفوائد أكثر من غيرهم

قبل الازمة، كانت 50% من الودائع في النظام المصرفي اللبناني مملوكة من قبل 1% من المودعين، أي أن القيمة الهائلة للودائع تعود الى عدد قليل من الأفراد ذوي الملاءة المالية العالية (0.01% من المودعين وحدهم كانوا يملكون 20% من الودائع). وعرضت على هذه الحسابات ذات القيمة العالية أسعار فائدة أعلى بكثير سواء بالليرة اللبنانية أم بالدولار الأميركي مقابل ما عرض على 99% من بقية المودعين. وبالتالي ليس فقط لدى كبار المودعين المقدرة على المساهمة في الهيركات الضروري، بل إن العائدات العالية التي استفادوا منها تمثل أيضاً حصة ملحوظة من الخسائر الموجودة حالياً في النظام.

إن حلول الإنقاذ القائمة على التسلسل الهرمي للدائنين الى جانب الإصلاحات الشاملة، هي الخيار الواقعي الوحيد للبنان لطي صفحة نموذجه التنموي المعيب. ويمكن لحلول الإنقاذ التي طرحت في أعقاب الأزمة المالية العالمية لعام 2008 أن تعالج بنجاح «أكبر من أن يسمح لها بالإفلاس» و»أكثر من اللازم للإفلاس»، والحد من اللجوء الى الأصول العامة والتحايل على المخاطر الأخلاقية لعملية الإنقاذ. كان نموذج التنمية في لبنان هو أن العلاقة بين مصرف لبنان والبنوك كانت مرتبطة ارتباطاً معقداً للغاية من خلال الانكشافات الكبيرة المتبادلة في الميزانية العمومية، لدرجة أنه لم تتمكن أي من هذه الجهات الفاعلة من الخروج دون جعل النظام بأكمله ينهار. مع التخلف السيادي في آذار 2020، انهار التوازن السابق ويتعين الآن الانتقال الى نموذج جديد لتنمية التوازن، نموذج يتفوق على نموذجها المعيب سابقاً. وكما دعي مراراً وتكراراً، يتعين على لبنان أن يتبنّى على وجه السرعة حلاً محلياً ومنصفاً وشاملاً يستند الى معالجة انخفاض قيمة الميزانية المصرفية العمومية مقدماً واستعادة السيولة والالتزام بالممارسات العالمية السليمة لحلول الإنقاذ القائمة على تسلسل هرمي للدائنين ( بدءاً بمساهمي البنوك) بما يحمي صغار المودعين.