المصارف كانت تعلم أنها تبدّد الودائع من خلال إقراضها للخزينة ولمصرف لبنان. ليس في الأمر استنتاج أو تحليل، بل يستند هذا الكلام إلى رواية شاهد على تلك المرحلة. هو شربل نحاس، يوم كان يعمل لدى «سوسيتيه جنرال بنك» عضواً في مجلس الإدارة ومديراً لجهاز التمويل الخاص، وذلك كان قبل أن تنفصل ملكية المصرف بين موريس صحناوي وابن شقيقه أنطون صحناوي. شربل نحاس لا يقدّم روايته بلا أدلّة، بل يرفقها بمجموعة من الإحصاءات والأرقام التي تكشف سلوك المصارف، بين مَن رفض الانخراط في لعبة إقراض الدولة (الخزينة ومصرف لبنان)، وبين مَن تمسّك بفرصة «نادرة» لتحقيق ربح مجاني سهل وسريع وممتدّ زمنياً. ففي الفترة الممتدة من 2002 لغاية 2018، راكم المنخرطون في اللعبة، أرباحاً تفوق 31 مليار دولار، وأنفقوا «مصاريف» بنحو 13.7 مليار دولار، إذ تبيّن أن معدلات الربحية في القطاع المصرفي اللبناني أعلى بنحو 8.3 مرّات من معدلات الربحية في مجموعة من 14 دولة، من بينها سويسرا والولايات المتحدة وبريطانيا. ومع الأرباح الطائلة، نال هؤلاء حظوة ونفوذاً أسهمت في توسّعهم لمصارفهم وفي مراكمة الأصول السائلة والعقارية إلى جانب رفاهية قصوى في امتلاك اليخوت والطائرات الخاصة والتمتّع بإجازات خيالية. أما «الممانعون»، فلم يطل وجودهم في السوق المحلية وخرجوا قبل الانهيار. أما الآن، فإن أصحاب الثروات والرفاهية المتوحشة يطالبون بأن تعوّض الدولة خساراتهم التي راكموها قصداً وعمداً.

الودائع للاستهلاك

لم يكن النموذج الاقتصادي للبنان قائماً على الإنتاج، بل على استقطاب التدفقات الخارجية، إنما استعمال الدولارات في الداخل لتمويل الاستهلاك لم تظهر ملامحه في السبعينيات رغم بدء الحرب، ولا حتى في مطلع الثمانينيات مع اشتداد الحرب والاجتياح الإسرائيلي. بالعكس، كانت الودائع تزداد باستمرار، وكانت حصّة الليرة منها ثابتة نسبياً.

في مرحلة ما بعد الاجتياح، عاد سعر الليرة إلى الارتفاع، وتزامن ذلك مع زيادة في الودائع. وفي النصف الثاني من الثمانينيات، بدأت الدولرة تظهر، وبدأت حصّة الليرة من مجموع الودائع تنحفض. انتهى الأمر إلى ترتيب الهدنة المعروفة باتفاق الطائف الذي «أتى ليعطي شكلاً مؤسّساتياً للنظام القائم بطفراته، يقوم على تثبيت الليرة مقابل الدولار، بالتوازي مع إدارة التحويلات وضخّها في الداخل لتوزيع المغانم والتعايش». يومها وُجد «شخص شاطر» لإدارة هذا النظام، اسمه: رياض سلامة.

لم يتسلّم رياض سلامة، بوصفه مديراً لنظام ما بعد الحرب الأهلية، قطاعاً مصرفياً منهاراً، وذلك رغم سوء النموذج القائم منذ السبعينيات. ففي عام 84، ومع بدء تراجع حصّة الليرة من مجموع الودائع، نحو أدنى مستوياتها، لم يُفلس أي مصرف. «المصارف لم تكن تسلّف الدولة بالعملة الأجنبية، ولم يكن لديها قروض استهلاكية بالعملة الأجنبية، بل كانت العملة الأجنبية مخصّصة للمستورد وبضمان بضاعته» يقول نحاس. هذا الأمر تغيّر في مطلع التسعينيات، مع الطفرة الجديدة من النموذج التي تستهلك في الداخل الأموال المستقدمة من الخارج، إذ سرعان ما «تفركش» النظام الجديد ولم يعد قابلاً للاستمرار بعد نصف عقد. وكانت كلما ارتفعت الودائع ارتفع سعر الصرف الحقيقي حتى بلغ الأخير نحو 230%، أي أن لبنان اغتنى، أكثر من أميركا بمرتين وثلث مرّة. (لو أخذنا سعر الهامبرغ في أميركا في عام 1970 كنقطة أساس للمقارنة، وقارنّا سعره في لبنان وأميركا في عام 1998، لتبيّن أنه في لبنان أغلى بنحو 2.3 مرةّ). ففي هذا المجال، «أيّ قطاع إنتاجي يمكنه العمل في لبنان؟ فأيّ سلعة مستوردة سيكون سعرها أرخص من كلفة إنتاجها في لبنان، وبالعكس، فإنّ أيّ شيء ننتجه محلياً لن يكون قابلاً للتصدير، لذا أنتجنا ما لا يمكن تصديره مثل المطعم، البناء، الحلاق، النادي…» وفق نحاس.

الغنى الزائف

عملياً، أدّى النظام وظيفته في تعميم «الشعور الزائف بالغنى»، بينما بالفعل، كانت الخسائر تتراكم «تحت السجادة». يومها، لم يعد متاحاً بالوسائل العادية السيطرة على وتيرة تحقق الخسائر، إذ ارتفعت معدلات الفوائد إلى 25%. صار الأمر حرجاً، وأطلق الرئيس سليم الحص عبارته الشهيرة: «الحلقة الجهنمية للعجز والدين». هذه الحلقة مفادها أن التضخّم لا يقتصر على معدل الفائدة، بل على حجم الدين والفائدة معاً. وبالتالي فإن «الوسائل السوقية العادية التي تعتمد في الأزمات (رفع الفائدة)، تعطّلت ولم تعد ذات جدوى». الخيار الثاني المتاح هو «إجراء تعديل جذري وحاسم في السياسات المالية، وهو أمر فشلت فيه حكومة الحص»، أما الخيار الثالث الذي لجأت إليه قوى الحُكم من خلال الموظّف «الشاطر» فهو الاستمرار بالنموذج المفلس من خلال «خطوات جهنمية» قوامها استعمال المصارف في استقدام الأموال، والتعامل لا يكون من خلال أدوات السوق، بل من خلال حلقة ضيّقة بين مصرف لبنان والمصارف والخزينة.

مسار التآمر والتقشّف

ما الذي يعنيه ذلك بالضبط؟ ببساطة، إن استقطاب مزيد من الأموال يعني تورّماً مالياً أكبر و«خسائر تتراكم تحت السجادة». في المقابل، كان يتوجب تقليص العجز بالتوازي مع تأمين دفق مستمرّ من الودائع؛

– في الأولى يقول نحاس: أوقفت الاستثمارات لأنها أول ما يمكن حذفه من دون أن تظهر نتائجه مباشرة. الاستثمارات تعني بشكل ما خروج دولارات. والأمر نفسه انسحب على تقنين استيراد الفيول، وبالتالي انعكس الأمر تقنيناً في الكهرباء. زيادة سعر الكهرباء لا معنى له ما دامت المشكلة تكمن في تأمين الدولارات لتسديد ثمن الاستيراد. كذلك تطلّب الأمر تثبيت الأجور (كانت آخر زيادة في 1998)، ووقف التوظيف. ومن ناحية الإيرادات، فإن أهمّ الإجراءات إقرار ضريبة القيمة المضافة (يمكن السيطرة على حجم الإيرادات ما دام القسم الأكبر من الاستيراد عبر المرفأ)، لكن ما لا ينتبه له الكثيرون هو أن ضريبة القيمة المضافة هي عملياً خفض مقنّع لسعر الصرف في بلد 80% من استهلاكه مستورد، أي أن فرض رسم جمركي على السلع يوازي رفع سعر الدولار مقابل الليرة.

– في الثانية، أي تأمين دفق مستمرّ من الودائع، تبيّن لنحاس الآتي: بدلاً من استعمال الفوائد لإقناع المودع بتحويل دولاراته إلى ليرات، جرى الاتفاق مع المصارف لإيداع الودائع لدى مصرف لبنان. «وبالتالي، سواء المودع حوّل إلى ليرة أو أبقى وديعته بالدولار، فإن الدولارات الحقيقية ستودع لدى مصرف لبنان. مصرف لبنان هو مصرف القطاع العام وهو مملوك من الدولة. وبالتالي سواء اكتتبت المصارف في سندات يوروبوندز ستحصل عليها الخزينة وتودعها لدى مصرف لبنان، أو أنها اشترت شهادات إيداع بالدولار من مصرف لبنان، فإن النتيجة واحدة، وهي أن الدولارات دخلت في قناة التبديد، سواء دفعها مصرف لبنان عن الخزينة أو اقترضتها الخزينة لتدفع بها ثمن فوائد أو ديون أو شراء قطع غيار… الفرق بين اليوروبوندز وشهادات الإيداع، أن الأولى مسجّلة في لوكسمبورغ، والثانية مخفية في دهاليز مصرف لبنان. عملياً، كانت المصارف على علم بقناة الاستقطاب هذه بكل تفاصيلها.

انقسام المصارف

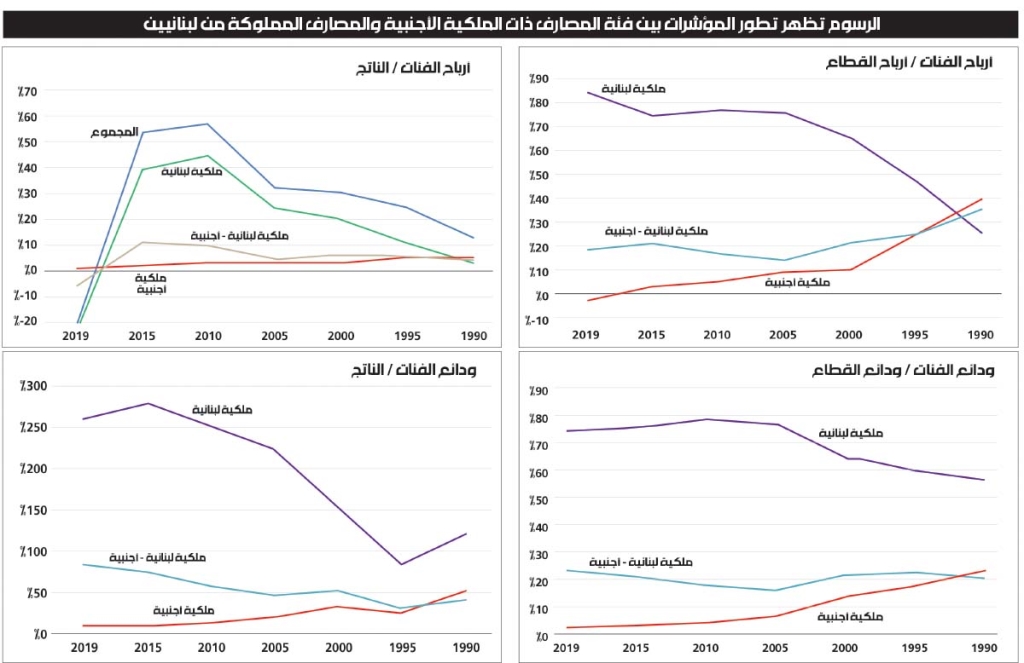

إزاء الاقتراض بالدولار، «انقسمت المصارف إلى قسمين» يروي نحاس. «أول مصرف انخرط في هذه اللعبة هو بنك الاعتماد اللبناني الذي كان مملوكاً من مصرف لبنان، ثم بنك عوده وبنك ميد، وسار وراءهم آخرون» وفق نحاس. في المقابل، رفضت مجموعة من المصارف الانخراط، مثل «ABN, bnp, ING, sgbl… أبلغوا الآخرين أنهم ليسوا في وارد توظيف أي دولار في اليوروبوندز. حجّتهم أن إقراض الدولة وضمناً مصرف لبنان يأتي في وقت يسجّل فيه لبنان عجزاً بنيوياً تجاه الخارج، أي أن ما يملكه من دولارات هو أقلّ مما لديه». عملياً، لبنان «لا يستقطب الدولارات، إلا إذا استقطب ودائع جديدة، ليدفع فوائد على الدين السابق، وبشرط استقدام ودائع أكبر. هذا ما يسمّى بونزي، ونهايته الحتمية الإفلاس. فلا أحد يمكنه أن يتصوّر أن بإمكانه زيادة التزامات المصارف بالعملة الأجنبية بلا سقف». بعض المصارف شاركت في إطلاق عمليات يوروبوندز، لكنهم لم يستثمروا أيّ قرش فيها، بل كانوا يعمدون مسبقاً إلى بيع ما يشترونه من سندات. «في المقابل، رأى أصحاب مصارف أخرى أن الرزقة جاءت. وبدلاً من توظيف الأموال بفوائد متدنّية في الخارج، سنوظّف الأموال مع الدولة اللبنانية بفوائد أعلى. وبالتالي ستزيد ميزانيات المصارف وستزيد الثقة وسنستقطب أموالاً أكثر لنوظّف أكثر…».

ثمة حادثة لافتة في هذا السياق. فبحسب نحاس، «باشر مديرو فروع المصارف الرافضة لمنطق إقراض مصرف لبنان والدولة بالدولار، إلى الترويج بأن معدلات الفائدة المرتفعة التي تدفعها المصارف الأخرى تعبّر عن إفلاسهم، وبالعكس باشر مديرو المصارف المنخرطة في اللعبة إلى اتهام المصارف المقابلة بأنهم يحصلون على فوائد لجيوبهم أكثر مما يمنحون المودعين. هكذا بدا التنافس على حسابات الودائع للمقيمين وغير المقيمين. إزاء ذلك، دُعي إلى اجتماع في جمعية المصارف لتنظيم الأمر. اتفقت الجمعية على «ميثاق شرف» مفاده أنه ليس مقبولاً الادعاء بأن هناك مصارف ستفلس أو أن هناك سرقة للفوائد. وعيّنت الجمعية لجنة تحكيم لمعالجة المشاكل لأنه لا يجوز تفجير القطاع المصرفي. وبالتدريج، ازداد عدد المنخرطين في اللعبة التي انفجرت في 2019. المصارف كانت مدركة تماماً ماذا تفعل».