توقفت القروض السكنية المدعومة من مصرف لبنان وعلت معها أصوات تنذر بإنهيار القطاع ومعه أكثر من 38 مهنة مُتعلّقة به. إلا أن تحليل الأرقام يُظهر أن عدد العمليات العقارية تراجع بنسبة 9.43% من إجمالي العمليات مما يدفع إلى مرونة أكبر بالأسعار دون أي إنهيار في القطاعات كافة.

أثارت خطوة حاكم مصرف لبنان رياض سلامة تعديل آلية تمويل القروض السكنية المدعومة من قبل مصرف لبنان، ضجيج إعلامي كبير ناتج عن عدم فهم الإجراء الذي قام به سلامة. وكان لبعض المُستفدين (بشكل غير قانوني) من القروض السكنية المدعومة دور في هذه الحملة نتيجة تخوّفهم مما سيؤل إليه التحقيق الذي فتحه مصرف لبنان لمعرفة الأشخاص الذين إستفادوا من القروض المدعومة وإستفائهم للشروط المفروضة من قبل مصرف لبنان والمؤسسات الإسكانية.

مصرف لبنان والقروض السكنية

قصة مصرف لبنان مع القروض السكنية طويلة، وعلى الرغم من أن دعم القروض السكنية ليست من مهام السلطات النقدية بحسب القانون، إلا أن غياب تمويل السياسات الإسكانية دفع المصرف المركزي في العام 1998 إلى البدء بتخفيض الإحتياطي الإلزامي المُترتب على التزامات المصارف بهدف تحفيز المصارف على الإقراض السكني حيث بدأت المؤسسة العامّة للإسكان بالإستفادة من هذه القروض في العام 1999.

وفي العام 2000، تم توقيع عدد من البروتكولات برعاية مصرف لبنان بين المصارف التجارية من جهة وبين السلك العسكري وسلك القضاة. وفي العام 2009 وبعد رصد رياض سلامة تراجعًا بالنشاط الإقتصادي، أصدر مصرف لبنان التعميم الوسيط رقم 185 والذي خفّض من خلاله الإحتياطي الإلزامي المُترتب على التزامات المصارف بهدف شراء “مسكن أول” أو تمويل “مشاريع جديدة” أو توسيع “مشاريع قائمة”. وتمّ تعديل عبارة “مسكن أول” بـ “مسكن رئيسي” في التعميم الوسيط رقم 199 بعد ثلاثة أشهر نظرًا إلى محدودية عبارة “مسكن أول” وحرمانها العديد من الأشخاص من الإستفادة من هذه القروض.

وفي العام 2013 ومع تفاقم التراجع الإقتصادي، قام مصرف لبنان بإصدار التعميم الوسيط رقم 313 والذي سمح للمصارف بإقتراض أموال من مصرف لبنان بقيمة 1200 مليار ل.ل. (بفائدة 1%) مقابل قروض للسكن (60%) والقطاعات الإنتاجية (بما فيها مشاريع صديقة للبيئة، طاقة…). وحدّد التعميم سقف القرض السكني بـ 800 مليون ليرة لبنانية على فترة 20 سنة تمّ تمديدها إلى 30 سنة في التعميم الوسيط رقم 317 تاريخ 2013. ونظرًا إلى مطاطية النصوص القانونية وحفاظًا على المال العام قام مصرف لبنان بفرض شروط على القروض السكنية منها إمتلاك المنزل لفترة أقلّه سبع سنوات وإستخدام المنزل كرهينة فقط للقرض حتى ولو كانت قيمة المنزل أكبر من قيمة القرض (تعميم وسيط رقم 326 تاريخ 2013).

وفي شهر أيلول من العام 2017 عدّل مصرف لبنان سقف قيمة القرض لتُصبح 1200 مليون ليرة لبنانية للسماح لعدد أكبر من المواطنين بالإستفادة من القرض.

إستطاع مصرف لبنان من خلال هذه الآلية من تأمين قروض بقيمة 8.5 مليار دولار أميركي منها 6.1 مليار دولار أميركي بين العامين 2015 و2017. وبلغت نسبة القروض السكنية 61.8% من إجمالي القروض (بفائدة 3.75%) توزّعت على 130 ألف قرضوبلغ متوسط القرض السكني 178 ألف دولار أميركي أي أن ذوي الدخل المحدود شكّلوا الأغلبية. وبقي الوضع على ما هو عليه حتى أخر شهرين من العام 2017 حيث إستهلكت المصارف التجارية موازنة العام 2017 والعام 2018 المُخصّصة للدعم. الجدير ذكره أن مصرف لبنان يُحدّد قيمة الدعم بشكل أن الأموال التي سيضخّها في الإقتصاد لا تُشكّل ضرّر على التضخمّ.

منع التضخّم

وعلى الرغم من قيام سلامة بإعطاء رزمة جديدة في شهر شباط 2018 إلا أن المصارف إستهلكت هذا المبلغ في شهر واحد! وهنا لامست الكتلة النقدية التي ضخّها مصرف لبنان الخطّ الأحمر وبالتالي أصدر التعميم الوسيط رقم 475 والذي عدّل من خلاله آلية صرف التسهيلات للمصارف وطلب إليها تمويل القروض السكنية من أموالها على أن يستمرّ مصرف لبنان بتمويل الفائدة.

أهمية هذه الآلية تكمن في أن مصرف لبنان أوقف ضخّ الأموال من خارج الدائرتين الإقتصادية والمالية وحصرها بالدائرة المالية (أي المصارف) تفاديًا للتضخّم الذي سيكون كارثيًا في حال الإستمرار، وفي نفس الوقت يستمر المواطن بالإستفادة من القروض المدعومة. إلا أن المصارف التجارية رفضت التسليف من أموالها الخاصّة وهنا السؤال الكبير الواجب توجيهه إلى المصارف التجارية: لماذا كانت إعطاء القروض عملية مُربحة عندما كان الأموال تأتي من مصرف لبنان وأصبحت غير مُربحة عندما طلب المصرف المركزي منها إقراض المواطنين من أموالها؟

هذا السؤال دفع بحاكم مصرف لبنان إلى فتح تحقيق لمعرفة المُستفدين من القروض منذ بدء الدعم وحتى اليوم وسيكون هناك عقوبات على كل من يُظهر التحقيق أنه خالف التعاميم التي تُشكّل الإطار القانوني الوحيد الذي يُمكن من خلاله ملاحقة المخالفين والتي تحوي أيضًا على العقوبات.

وقف القروض المدعومة والتداعيات الإقتصادية

عند توقّف المصارف التجارية عن تمويل القروض، علت الصرخة بين المواطنين وتجار العقارات عن أن هذا الأمر سيقضي على القطاع العقاري مع توقف عمليات الشراء وضرب 38 مهنة حرّة مُتعلّقة بهذا القطاع. في الواقع هذا الأمر غير دقيق وذلك من خلال تحليلنا للأرقام التي تًظهر أن حجم القروض المدعومة هي 5000 على إجمالي العمليات العقارية والبالغ عددها 53 ألف عملية. وبالتالي وبفرضية وقف القروض أي 5000 عملية، فإن القطاع سيتراجع بنسبة 9.43% مما يعني أن القروض المدعومة كان لها تأثير على مستويين: الأول السماح لذوي الدخل المحدود بالحصول على مسكن، والثاني الحفاظ على مستوى ثابت للأسعار.

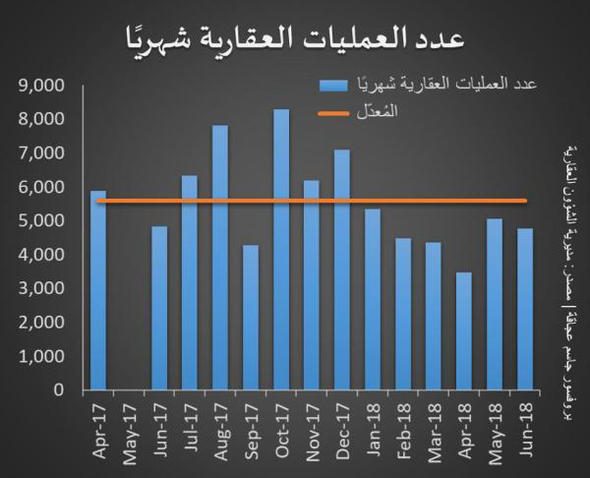

وتُشير الأرقام التي حصلنا عليها من البوابة الإلكترونية لمديرية الشؤون العقارية تُشير إلى أن عدد العمليات الشهري إنخفض بين شهر شباط 2018 وشهر نيسان 2018 (أي في عزّ البلبلة) لكنّه عواد الإرتفاع في شهر أيار 2018.

ومع وقف هذه القروض المدعومة، فإن توقعاتنا أن يكون هناك ليونة أكبر في الأسعار ستُترجم بزيادة في العمليات من خارج إطار القروض المدعومة ويبقى أن المحرومين سيكونون من الطبقة الفقيرة حيث يتوجّب على الدولة الإفراج عن الـ 100 مليار ليرة لبنانية المرصود لها في موازنة العام 2018 لكي يتمكّن هؤلاء من شراء مسكن.