منذ عام 2019، شهد لبنان انهياراً متعدد الأوجه ماليا – نقديا – مصرفيا تحت ضغط دولرة هائلة جزئية غير رسمية مرتفعة جدا بما يتخطى الـ 80 % نسفت كل تقديرات أرقام الموازنة نظرا للضياع بشأن سعر الصرف الذي يمكن اعتماده لاحتسابها. دولرة بقيت مرتفعة حتى طيلة الـ22 سنة من تثبيت سعر الصرف على أساس دولار/ليرة 1507.5. علمياً تثبت كل الأدبيات الإقتصادية والتجارب الدولية أنه في هكذا أزمة متشعّبة الأوجة لا يمكن مقاربة الموضوع ومباشرة استراتيجية حل إلا بدءا بالشق النقدي واختيار نظام سعر الصرف المناسب والذي على أساسه يمكن احتساب كل الأرقام لبقية السياسات الاصلاحية لا سيما منها الموازنة!… ما هي خصوصية الشق النقدي وسعر الصرف في الأزمات المتعدددة الأوجه؟ ما هي الخيارات الممكنة في حال الدولرة الجزئية المرتفعة بعد سقوط نظام ربط سعر الصرف كما كان حاصلا بين 1997 و2019؟ وأي تقييم لكلفة ونتائج الخيارات المتاحة؟

منذ سقوط نظام سعر الصرف في تشرين الأول 2019، مع تعثّر إمكانية الاستحصال على الدولار على أساس السعر الرسمي المعتمد 1501-1514 وسعر وسطي 1507.5، لا من المصارف ولا من السوق الموازية وتنامي أسعار متفرقة على وقع «هيستيريا الدولرة» الناتجة عن سقوط مريب لثقة المواطنين بالعملة الوطنية والخيارات الاقتصادية ككل وهلع الناس لشراء الدولار والهروب من العملة اللبنانية، لم يعد من الممكن علميا ومنطقيا مقاربة الأزمة المتعددة الأوجه المالية-النقدية-المصرفية إلا بدءا بمقاربة انهيار نظام سعر الصرف وضرورة اختيار البديل.. ولكن للأسف هذا بالظبط ما لم يحصل، بل كان الخيار هو عدم الخيار، أي الهروب الى الأمام بترك عامل الوقت وحركة السوق تفرض وقعها بالاتجاه الذي تطغى فيه العملة الأقوى على العملة الأضعف من دون أن يتحمّل أحد لا مسؤولية إعلان سقوط نظام سعر الصرف السابق ولا مسؤولية الإعلان عن نظام سعر الصرف الأنسب للحالة التي يمر بها لبنان.

في الواقع ، حتى ما قبل حرب 1975-1990 في لبنان، في نهاية عام 1974، كانت الودائع بالعملات الأجنبية (823 مليون دولار أميركي) لم تتجاوز 18 ٪ من إجمالي الكتلة النقدية للبلاد وكانت أقل بكثير من الأصول بالعملات الأجنبية للنظام المصرفي (2.11 مليار دولار). هذا يعني أنّ معظم العملات الأجنبية التي كانت تدخل إلى لبنان كانت تتحوّل إلى ليرة لبنانية، مما ساهم بارتفاع قيمة العملة الوطنية.

منذ اندلاع الحرب الأهلية في عام 1975، بدأت التحويلات من الدولار الأميركي إلى الليرة اللبنانية تتضاءل تدريجاً لينتهي بها الأمر إلى الانعكاس مع بداية عملية الدولرة الجزئية غير الرسمية الناتجة عن الاختيار الحر للقطاع الخاص بعد التدهور للقوة الشرائية للعملة الوطنية وافتقاد الثقة بإمكانية ثباتها خلال الأزمة النقدية في الثمانينات، خاصة مع التضخم الجامح في عام 1987 الذي تلاه انخفاض حاد في قيمة الليرة اللبنانية مقابل الدولار الأميركي، والذي تم الوصول إلى ذروته في عام 1992. ارتفاع دولرة الودائع الذي بلغ ذروته عام 1987 بمعدّل 86 % تراجع قليلاً ولكنه حافظ على معدّل مرتفع جدا لم ينزل عن 67 % في أفضل الفترات (اليوم عاد ليتخطى الـ 80 %). منذ الثمانينات، بدأ الدولار الأميركي يأخذ مكان الليرة اللبنانية بتأمين وظائفها الثلاث: وحدة الحساب، وسيط التبادل والمحافظة على قيمة المدخرات. ارتفع سعر الصرف الذي كان 3 ليرات لبنانية / دولار أميركي قبل الحرب إلى أكثر من 2850 ليرة لبنانية / دولار أميركي نهاية عام 1992.

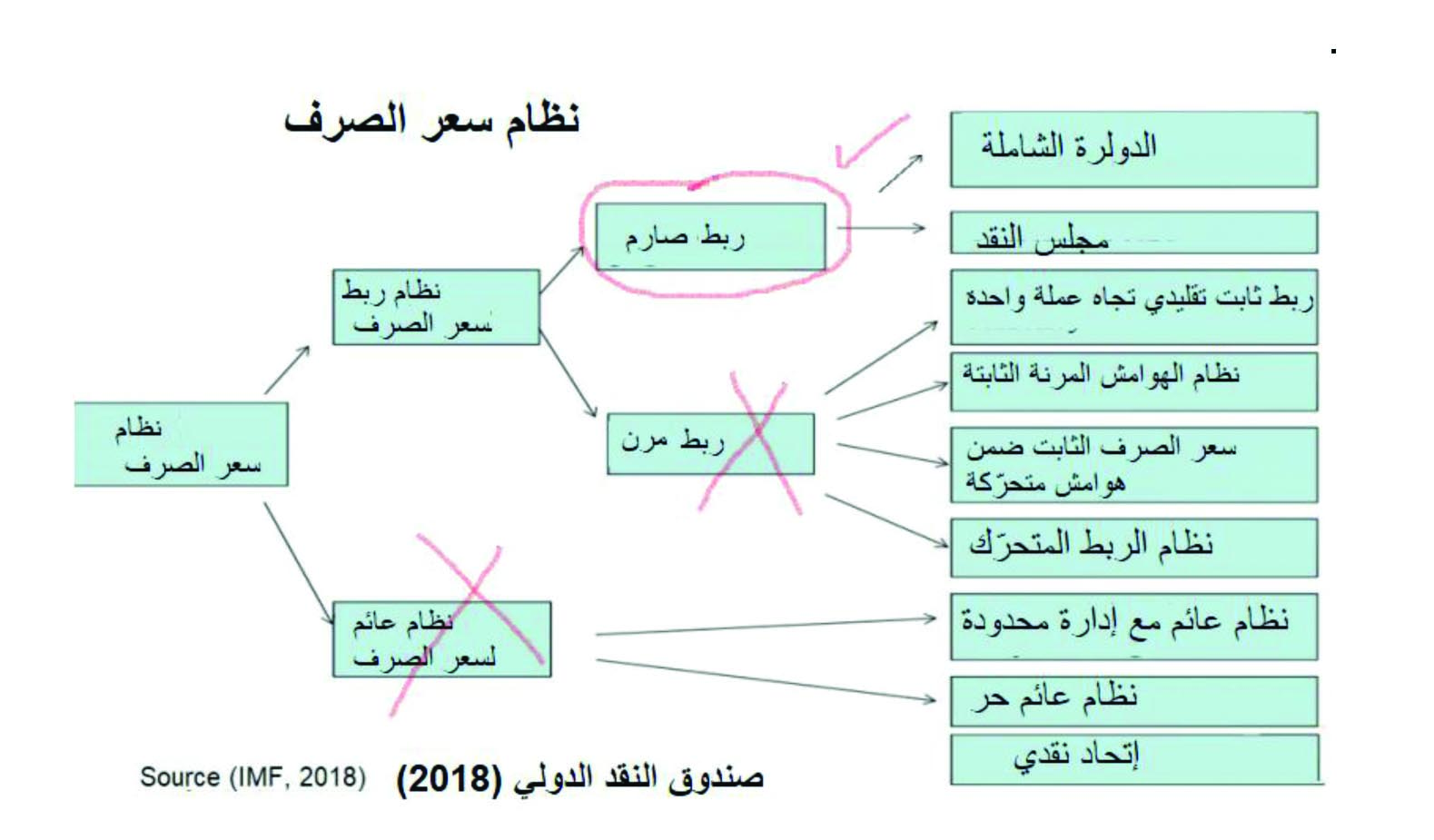

منذ عام 1993، تخلى لبنان عن نظام سعر الصرف العائم Free Floating لاعتماد نظام ربط زاحف لـ Crawling peg 1993 إلى 1997 مما سمح بتخفيض سعر الصرف تدريجاً حتى تطبيق الربط التقليدي لنظام عملة واحد ملزم Conventional soft peg to one currency LBP إلى USD بسعر 1501-1514 بمتوسط 1507.5 منذ 1997.

في تشرين الأول 2019 سقط نظام سعر الصرف القائم على الربط المَرن لليرة اللبنانية بالدولار الأميركي، أي عملياً يعيش لبنان منذ ثلاث سنوات بدون أي نظام سعر صرف لتفادي الجميع الانغماس بمسؤولية اختيار النظام البديل في ظل هيستيريا الدولرة الجزئية الشرسة وغير الرسمية التي تفرض نفسها على وقع فوضى الأسواق وتسحق كل من لا يصل الى يده سوى مدخول بالليرة اللبنانية، وذلك بدلاً من مواجهة الواقع من قبل السلطات الرسمية المعنية لحماية المساواة الاجتماعية بين المواطنين وحقّهم ببدل أتعاب ومداخيل بنفس العملة التي يتكبّدون فيها تدريجا كل المصاريف، لا سيما منهم العاملين في القطاع العام الذين أصبحوا عملياً على هامش النظام الاقتصادي-الاجتماعي ككل. السبب هو الخطأ الفادح التي تتم فيه مقاربة الأزمة من كل الزوايا إلا الزاوية التي يفترض البدء بها، أي اعتماد نظام سعر صرف جديد قبل التطرق لبقية نواحي الأزمة وحتى الموازنة التي يستحيل تقديمها بأرقام حقيقية قبل بَت نظام سعر الصرف والخيار النقدي للبلاد بما يتناسب مع دولرة تتخطى نسبة 80 %.

بعد سقوط نظام الربط المَرن لسعر الصرف ونفاد الاحتياطي بالعملات الأجنبية الذي كان المصرف المركزي يعتمد عليه للتدخّل المستمر في سوق القطع، ونظراً لاستحالة اعتماد نظام سعر الصرف العائم في اقتصاد مدولر بمعدلات مرتفعة تفوق الـ 80 %، لا يبقى علمياً أمام لبنان سوى خيار اللجوء الى نظام الربط الصارم لسعر الصرف المتمثّل بالدولرة الشاملة و/أو «مجلس النقد» الرديف لها.

طبعاً كان يمكن الانتقال التدريجي إلى نظام أكثر مرونة ومُتماهٍ مع مؤشرات ميزان المدفوعات، وطبعًا بأقل كلفة من العجز الفجائي عن التدخّل وترك الساحة للسوق الموازي، لا سيما منذ بدء تسجيل تراكم عجوزات ميزان المدفوعات منذ العام 2011. إستنادا الى نموذج الأكوادور الأقرب الى عناصر الأزمة في لبنان مع الانتقال من الدولرة الجزئية المرتفعة نحو الدولرة الشاملة، تبيّن أن الشرط الاساسي لنجاح عملية الانتقال الى «الدولرة الشاملة» يتطلّب أولاً امتلاك المصرف المركزي لـ احتياطي بالعملات الأجنبية بالدولار الأميركي يكفي لتغطية التزاماته تجاه القطاع الخاص، أي بشكل أساسي «القاعدة النقدية» monetaire base الأوراق النقدية المطبوعة من المصرف المركزي بالعملة الوطنية + احتياطي المصارف لدى المصرف المركزي، أي عمليا من الضروري احترام القاعدة التالية:

أولاً: اعتماد سعر صرف تتم على أساسه عملية التحويل.

ثانياً: التأكّد من توفّر الاحتياطي المطلوب لعملية استبدال، أي أن يرتفع سعر الصرف حتّى القاعدة النقدية بالعملة الأجنبية أو امكانية استدانة المبلغ الناقص وإلا ترك العملة الوطنية تنخفض الى المستوى الذي يسمح للمصرف المركزي بتغطية القاعدة النقدية بما يتوفّر لديه من عملات أجنبية.

ثالثاً: تحويل الموجودات والأصول في الجهاز المصرفي الى العملة الأجنبية وفق سعر الصرف المعتمد بلحظة التحّول الى الدولرة الشاملة…

بالنسبة للسلطات الرسمية، الدولرة الشاملة تعني أن يكون النقد الصادر عن المصرف المركزي قابلاً للاستبدال بالعملة الأجنبية ورقياً… ما يستدعي أن يبيع المصرف المركزي من احتياطاته العملة الأجنبية الى المصرف المركزي الفيدرالي الأميركي ليحصل مقابلها على الدولار الورقي ليتمّ تداوله في السوق بدلاً من العملة الوطنية.

مع الاشارة الى أنّ تحويل الموجودات والأصول في الجهاز المصرفي من العملة الوطنية الى الدولار الأميركي يعني فقط استبدال الودائع المصرفية الموجودة في حسابات المصارف الى الدولار الأميركي على أساس سعر الصرف الذي يتم اعتماده لإجراء الدولرة الشاملة، مثلاً، ولكن هذا لا يعني أنه يصبح بإمكان جميع المودعين سحب المبالغ فوراً وبشكل كامل ورقياً بالعملة الأجنبية، كَون المصرف المركزي المحلي ليس هو من يطبع العملات الورقية الأجنبية إنما هو يحصل عليها من البنك المركزي الأميركي على أساس كمية من احتياطاته بالعملة الأجنبية.

أما إزاء «حساسية» البعض حيال اعتماد الدولرة الشاملة، على الرغم من أن الاقتصاد اللبناني بات مدولراً بأكثر من 80 % أي أن ما يعرف بـ»السيادة النقدية» لم يعد يتخطى حدود الـ20 %، ثمة خيار رديف للدولرة الشاملة وهو «مجلس النقد» الذي يتفادى اعتماد «الدولار الأميركي» رسمياً بحد ذاته كلياً بدلاً من الليرة اللبنانية، بل اعتماد إسم عملة آخر (الليرة أو إسم جديد) يحظى بتغطية الاحتياطي الموجود بالدولار الأميركي.

يبرز اقتراح إنشاء «مجلس النقد» Currency Board/Caisse d’Emission وتنص هذه القاعدة على أن القاعدة النقدية – المكونة من الودائع التي تحتفظ بها المصارف والأوراق النقدية الصادرة عن مجلس النقد – يجب تغطيتها بالكامل وهامشياً بالعملة الاحتياطية. تؤسس قاعدة الاحتياطيات 100 ٪ عدم مرونة فعليًا للعملة الأساسية ومن المفترض أن تثبت مصداقية السلطات النقدية بشكل دائم وعدم قابلية نقض سعر الصرف. على مستوى الأدوات، فإن مجلس النقد وحده يضمن قابلية التحويل على قدم المساواة (مثلاً بمعدل واحد إلى واحد) لإصداراته بالعملة الاحتياطية، وبالتالي يشكل احتياطيًا واحدًا.

عملياً، يغطي مجلس النقد الليرة اللبنانية بنسبة 100 % بالاحتياطي الأجنبي (العملات الأجنبية أو احتياطي الذهب)، فيعيد الثقة المفقودة بالليرة لأنه يضمن القدرة على تحويلها من دون قيود، ما يجذب المستثمرين الأجانب ويزيد من إيرادات الدولة. والأهم في هذا الخيار هو أنه يقيّد المصرف المركزي فيمنعه تحديداً من طباعة العملة الوطنية بشكل إستنسابي من تمويل الحكومة Discretionnaire، ما من شأنه أن يُرغم الدولة على القيام بالإصلاحات المالية نظراً لتوقف إمكانية تحميل السياسة النقدية تبعات عجزها المالي وتحميل النظام المصرفي مدّها بالسيولة، أكان ذلك بالتسليفات المباشرة أو عبر شراء سندات خزينتها بشكل متواصل من دون ضوابط كما حصل.

هذه هي القراءة العلمية للخيارات البديلة لنظام سعر الصرف الذي سقط منذ ثلاث سنوات ولا زلنا ننتظر البديل. البديل العلمي لا يمكن أن يكون سوى «نظام سعر الصرف الصارم». فهل يتم إقرار إنشاء «مجلس النقد» أو يُترَك السوق ليفرض الدولرة الشاملة التي تشق طريقها في لبنان بشكل تلقائي من قبل القطاع الخاص… هل ستحصل في حالة الفوضى أو تكون منظّمة ورسمية بما يحد من ضبابية توقّعات العملاء الاقتصاديين؟ هل تحمل السلطات الرسمية مسؤولياتها في هكذا خيار مصيري أم تترك الأمور على عاتق ومسؤولية المصرف المركزي اللاعب الوحيد على الساحة؟